急な出費で学生がカードローンを即日で利用したい時、どの学生ローンがおすすめか悩みますよね。

特に19歳でお金を借りるなら即日対応かが重要です。アイフルは学生でも大丈夫か、アコムは学生にどうなのかといった疑問や、マルイのような専門店の情報も気になるところ。

一方で、借金は学生にとって不安が伴うもの。学生ローンはやめたほうがいいという声や、カレッヂはやばいのではという噂も耳にします。

そもそも学生ローンは何円まで借りれるのか、審査が甘いところはあるのか、学生でも借りやすい消費者金融はどこか知りたい方も多いでしょう。お金を借りるなら即日、しかも審査なしで、と望むかもしれませんが、それは非常に危険です。

また、審査が甘い教育ローンや学資ローンのおすすめを探している方もいるかもしれません。イー ローンのような選択肢や、趣味のためのバイク ローンのおすすめまで、この記事では学生がお金を借りる際のあらゆる疑問に答えます。

- 学生におすすめのカードローンと選び方がわかる

- 即日融資を受けるための具体的な手順がわかる

- 親やバイト先にバレずに借りる方法がわかる

- 学生ローンの審査基準や注意点がわかる

【結論】学生でも借りやすい消費者金融はこれ!おすすめカードローン5選

- なぜ学生には大手消費者金融がおすすめなのか?

- 【プロミス】最短3分融資!アプリ完結で利便性が高い

- 【アイフル】学生にも人気!WEB申込なら原則電話連絡なし

- 【SMBCモビット】郵送物なしも可能!Vポイントも貯まる・使える

- 【レイク】選べる無利息期間が魅力!短期の借入なら断然お得

- 【アコム】学生でも契約可能!三菱UFJフィナンシャル・グループで安心

なぜ学生には大手消費者金融がおすすめなのか?

学生の方がお金を借りる際、数ある選択肢の中でも特に大手消費者金融のカードローンがおすすめです。その理由は、安全性、利便性、融資スピードの3つのバランスが非常に優れている点にあります。

まず、プロミスやアイフルといった大手企業は、貸金業法という法律を遵守して運営されている正規の貸金業者です。そのため、法外な金利を請求されたり、過剰な取り立てに遭ったりする心配がなく、安心して利用できます。初めてお金を借りる学生にとっては、この信頼性と安全性が何よりも重要です。

次に、利便性の高さも大きな魅力です。多くの大手消費者金融では、申し込みから契約、借入、返済まで全ての手続きがスマートフォンアプリで完結します。

24時間365日いつでも申し込めるため、授業やアルバイトで忙しい学生のライフスタイルにもマッチします。カードレスでの取引に対応しているサービスも多く、コンビニATMを自分の銀行口座のように使える手軽さもポイントです。

そして、最大のメリットが融資までのスピードです。審査時間は最短数分で完了し、即日融資に対応しているため、「急な飲み会でお金が足りない」「旅行の費用をすぐに支払いたい」といった緊急のニーズにも応えてくれます。

大手消費者金融が学生におすすめな理由

- 安全性:法律を遵守した正規の業者で安心。

- 利便性:スマホアプリで全ての手続きが完結。

- スピード:最短即日融資に対応しており、急な出費にも強い。

- プライバシーへの配慮:WEB完結申込なら郵送物や電話連絡を原則なしにできる場合が多い。

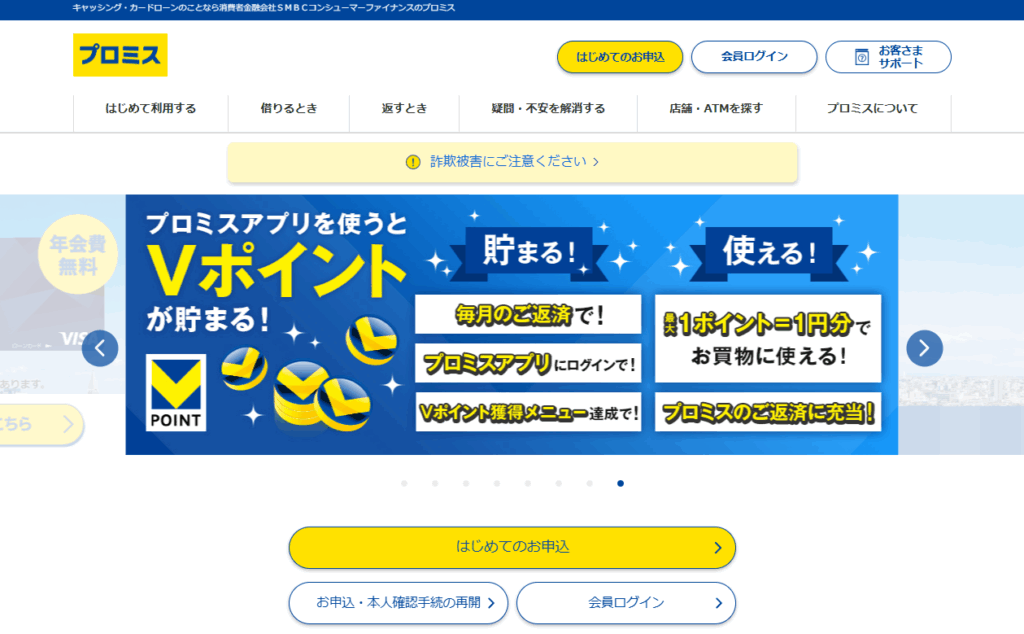

【プロミス】最短3分融資!アプリ完結で利便性が高い

「とにかく早く借りたい」「スマホだけで手軽に利用したい」という学生に最もおすすめなのがプロミスです。プロミスの最大の強みは、その圧倒的な融資スピードにあります。

公式サイトによると、審査時間は最短3分、融資も最短3分で可能とされており、業界でもトップクラスの速さを誇ります。急な出費が発生した際にも、スピーディーに対応できるのは大きな安心材料です。

また、プロミスは「アプリローン」に力を入れており、申し込みから借入、返済までのすべてが公式アプリで完結します。カードレスでの取引に対応しているため、セブン銀行ATMやローソン銀行ATMがあれば、スマホひとつで現金を引き出すことが可能です。

財布にカードを入れておく必要がないため、親や友人にカードを見られて借入がバレる心配もありません。

さらに、18歳から申込可能(高校生は除く)で、初めての利用であれば30日間の無利息サービス(※メールアドレス登録とWeb明細利用の登録が必要)も適用されます。短期の借入であれば、利息の負担なく利用できる点も学生にとっては嬉しいポイントです。

| 金利(実質年率) | 2.5%~18.0% |

|---|---|

| 融資スピード | 最短3分 |

| 対象年齢 | 18歳~74歳 ※高校生不可 |

| 無利息期間 | 初回借入の翌日から30日間 |

| 在籍確認の電話 | 原則なし |

【アイフル】学生にも人気!WEB申込なら原則電話連絡なし

「アルバイト先に電話がかかってくるのは避けたい」と考える学生にとって、アイフルは非常に有力な選択肢です。アイフルはプライバシーへの配慮に定評があり、WEB申込であれば原則として勤務先への電話連絡なしで審査を進めることができます。

公式サイトのデータによると、アイフルの利用者の約半数が20代であり、収入がアルバイトのみの利用者も22.4%と多く、学生を含む若年層から高い支持を得ていることがわかります。これは、学生の状況を理解した柔軟な審査が期待できることを示唆しています。

融資スピードも最短18分と非常に速く、急な出費にも十分対応可能です。プロミス同様、スマホアプリを利用したカードレス取引が可能で、セブン銀行ATMやローソン銀行ATMで手軽に借入・返済ができます。

初めて契約する方には最大30日間の無利息期間も用意されているため、利息を抑えたい学生にもぴったりです。周囲にバレるリスクを最小限に抑えつつ、スピーディーにお金を借りたいならアイフルを検討してみましょう。

| 金利(実質年率) | 3.0%~18.0% |

|---|---|

| 融資スピード | 最短18分 |

| 対象年齢 | 満20歳~69歳 |

| 無利息期間 | 初回契約の翌日から最大30日間 |

| 在籍確認の電話 | 原則なし |

【SMBCモビット】郵送物なしも可能!Vポイントも貯まる・使える

「自宅に契約書や利用明細が届いて親にバレるのは絶対に避けたい」という学生には、SMBCモビットが最適です。SMBCモビットの「WEB完結申込」を利用すれば、原則として電話連絡も自宅への郵送物もなしで手続きを完了させることができます。

このWEB完結申込は、三井住友銀行、三菱UFJ銀行、みずほ銀行、ゆうちょ銀行のいずれかの口座を持っていることなどが条件となりますが、条件を満たせば、申し込みから借入まで誰にも知られずに進めることが可能です。

また、SMBCモビットならではのユニークな特徴が、Vポイントとの連携です。返済額の利息分200円につき1ポイントのVポイントが貯まるほか、貯まったVポイントを1ポイント=1円として返済に充当することもできます。普段から三井住友カードなどを利用してVポイントを貯めている学生にとっては、非常にお得なサービスと言えるでしょう。

WEB完結申込の注意点

SMBCモビットのWEB完結申込を利用するには、指定の銀行口座を持っていることや、社会保険証または組合保険証を持っていることなど、いくつかの条件があります。アルバイトの学生の場合、保険証の条件を満たせない可能性があるため、事前に公式サイトで条件を確認しましょう。

| 金利(実質年率) | 3.0%~18.0% |

|---|---|

| 融資スピード | 最短15分 ※申込の曜日、時間帯によっては翌日以降 |

| 対象年齢 | 満20歳~74歳 |

| 無利息期間 | なし |

| 郵送物 | WEB完結申込なら原則なし |

【レイク】選べる無利息期間が魅力!短期の借入なら断然お得

「少しだけ借りたい」「給料日までの短期間だけ利用したい」という学生にとって、レイクの無利息サービスは非常に魅力的です。多くの消費者金融が無利息期間を「30日間」としている中、レイクは利用者の状況に合わせて選べるユニークな無利息期間を提供しています。

具体的には、初めての契約でWebから申し込むと、以下のいずれかの無利息サービスを選べます。

- 60日間無利息(契約額50万円未満の方)

- 365日間無利息(契約額50万円以上の方)

特に「60日間無利息」は、2ヶ月以内に返済できる見込みがある場合には、他社よりも圧倒的にお得です。利息の負担を極力減らしたいと考える学生にとっては、これ以上ない選択肢と言えるでしょう。

審査時間は申し込み後最短15秒、融資もWebで最短15分とスピーディーな点も魅力です。無利息期間を最大限に活用して賢く借りたい学生は、レイクを第一候補に考えてみてください。

| 金利(実質年率) | 4.5%~18.0% |

|---|---|

| 融資スピード | Webで最短15分 |

| 対象年齢 | 満20歳~70歳 |

| 無利息期間 | 最大365日間(条件あり)または60日間 |

| 在籍確認の電話 | 原則なし |

【アコム】学生でも契約可能!三菱UFJフィナンシャル・グループで安心

「初めてお金を借りるから、やっぱり知名度があって安心できるところがいい」という学生には、業界最大手のアコムがおすすめです。アコムは利用者数がNo.1であり、三菱UFJフィナンシャル・グループに属しているという絶大な安心感があります。

申し込みから契約、借入までの手続きが非常に分かりやすく、公式サイトやアプリの案内も丁寧なため、カードローン初心者でも迷うことなく利用できます。審査時間は最短20分、即日融資にも対応しており、スピード面でも申し分ありません。

また、アコムも原則として在籍確認の電話連絡なしで審査を進めており、もし電話が必要な場合でも、必ず本人の同意を得てから実施するため、プライバシー面でも安心です。初めての契約であれば最大30日間の無利息サービスも適用されます。

大手ならではの安心感と分かりやすいサービスを求める学生は、アコムを選ぶと間違いないでしょう。

| 金利(実質年率) | 3.0%~18.0% |

|---|---|

| 融資スピード | 最短20分 |

| 対象年齢 | 20歳以上の方 |

| 無利息期間 | 初回契約の翌日から最大30日間 |

| 在籍確認の電話 | 原則なし |

そもそも学生ローンとは?カードローンとの違いと賢い選び方

- 学生ローンとカードローンの基本的な違いを比較

- 【学生 カードローン 即日】融資スピードを重視するならどっち?

- 金利や利便性で比較!自分に合ったローンの見つけ方

- 【19歳 お金借りる 即日】年齢で変わる申込先の選び方と注意点

- 利用目的で使い分けよう!奨学金や目的別ローンとの違い

- 【バイク ローン 学生 おすすめ】趣味の資金調達にも使える?

学生ローンとカードローンの基本的な違いを比較

学生がお金を借りる際、「学生ローン」と「大手消費者金融のカードローン」という2つの選択肢が主に挙げられます。どちらも学生が利用できるサービスですが、いくつかの重要な違いがあります。

学生ローンは、その名の通り学生を専門に対象としたローンです。高田馬場などに店舗を構える老舗業者が多く、学生の事情に合わせた柔軟な対応が期待できるのが特徴です。一方、大手消費者金融のカードローンは、学生だけでなく幅広い社会人を対象としており、サービスの利便性や資金力に優れています。

どちらを選ぶべきか判断するために、まずは両者の違いを表で比較してみましょう。

| 項目 | 学生ローン専門業者 | 大手消費者金融カードローン |

|---|---|---|

| 主なターゲット | 学生のみ | 学生を含む幅広い社会人 |

| 金利(上限) | 年17.0%前後 | 年18.0%前後 |

| 利用限度額 | 10万~50万円程度 | 最大500万~800万円 |

| 融資スピード | 即日融資可能(店舗による) | 最短数分~数十分 |

| 借入・返済方法 | 振込・来店が中心 | スマホATM、提携ATM、振込など多様 |

| 無利息期間 | 一部業者のみ | 多くの業者で提供 |

このように、利便性や融資スピード、サービスの充実度では大手消費者金融に軍配が上がります。一方で、学生ローン専門業者は学生ならではの相談に乗りやすいという側面もあります。

【学生 カードローン 即日】融資スピードを重視するならどっち?

「とにかく今日中にお金が必要!」という状況であれば、迷わず大手消費者金融のカードローンを選びましょう。

プロミスの最短3分、アイフルの最短18分といったように、大手消費者金融の融資スピードは非常に速く、Web申込から契約までをスムーズに進めれば、1時間以内に自分の口座へ入金されることも珍しくありません。

一方、学生ローン専門業者も「即日融資可能」を謳っているところは多いですが、注意が必要です。多くの場合、平日の営業時間内に審査・契約手続きを完了させる必要があります。例えば、平日の14時までに手続きを終えなければ当日中の振込が難しいケースもあり、大手消費者金融と比べると時間的な制約が大きい傾向にあります。

即日融資を成功させるポイント

大手消費者金融で即日融資を受けるためには、できるだけ平日の午前中など、早い時間帯に申し込むことが重要です。また、本人確認書類(学生証、運転免許証など)を事前に準備しておくと、手続きがスムーズに進みます。

土日祝日に急にお金が必要になった場合も、24時間申込可能な大手消費者金融の方が圧倒的に有利です。

金利や利便性で比較!自分に合ったローンの見つけ方

ローンを選ぶ上で重要なのが「金利」と「利便性」です。それぞれの特徴を理解し、自分の使い方に合ったローンを選びましょう。

金利で比較する

初めてお金を借りる場合、ほとんどのケースで上限金利が適用されます。学生ローンの上限金利は年17.0%前後、大手消費者金融は年18.0%前後が一般的で、金利だけを見ると学生ローンの方がわずかに低い傾向にあります。

しかし、大手消費者金融には「無利息期間」という大きなメリットがあります。例えば、レイクの「60日間無利息」を利用して期間内に完済すれば、支払う利息は0円です。短期間の借入であれば、金利差よりも無利息期間の有無の方が総支払額に大きく影響します。

利便性で比較する

利便性においては、大手消費者金融が圧倒的に優れています。

- 借入方法

学生ローンが振込や来店に限られることが多いのに対し、大手は全国のコンビニATMで24時間いつでも借入可能です。 - 返済方法

大手はコンビニATM、口座振替、インターネット返済など多彩な方法から選べますが、学生ローンは振込や来店が中心です。 - アプリ機能

大手の公式アプリは利用状況の確認や各種手続きが簡単に行え、非常に高機能です。

授業やアルバイトで忙しい学生にとって、いつでもどこでも手続きができる大手消費者金融の利便性は、大きなメリットと言えるでしょう。

【19歳 お金借りる 即日】年齢で変わる申込先の選び方と注意点

2022年4月の民法改正により、成人年齢が18歳に引き下げられました。これに伴い、カードローン業界でも対応が分かれています。

18歳や19歳の学生がお金を借りたい場合、申込可能な選択肢は限られてきます。

大手消費者金融の中では、現在プロミスが18歳から申込可能です(高校生は除く)。アイフルやアコムなどは依然として20歳以上を対象としているため、18歳・19歳の方は申し込むことができません。

一方、多くの学生ローン専門業者は18歳から申込可能としています。そのため、18歳・19歳の学生が即日でお金を借りたい場合は、「プロミス」または「学生ローン専門業者」が主な選択肢となります。

18歳・19歳の申込には収入証明書が必須!

18歳・19歳の方がカードローンや学生ローンに申し込む際は、年齢に関わらず必ず収入証明書類の提出が求められます。これは、若年者の過剰な借入を防ぐための貸金業法のルールです。

アルバイトの給与明細(直近2ヶ月分など)や源泉徴収票などを事前に準備しておきましょう。これがないと審査が進められないため、即日融資は不可能です。

安定したアルバイト収入があり、必要書類をすぐに提出できる状態であれば、18歳・19歳でも即日融資を受けられる可能性は十分にあります。

利用目的で使い分けよう!奨学金や目的別ローンとの違い

学生がお金を借りる方法は、カードローンや学生ローンだけではありません。目的によっては、他の方法がより適している場合があります。賢く使い分けるために、それぞれの特徴を理解しておきましょう。

学費の支払いが目的なら「奨学金」「教育ローン」

もしお金を借りる目的が授業料や入学金といった学費なのであれば、カードローンではなく奨学金や国の教育ローンを第一に検討すべきです。

これらの制度は、学業を支援することを目的としているため、年1.0%前後という非常に低い金利でまとまった金額を借りることができます。

学生ローンの金利(年17.0%前後)と比較すると、その差は歴然です。返済も卒業後から始まるため、在学中の負担がありません。

奨学金と教育ローンの違い

奨学金は、学生本人が契約者となってお金を借ります。

一方、教育ローンは、親などの保護者が契約者となります。まずは日本学生支援機構(JASSO)の奨学金制度を調べるのが一般的です。

特定の大きな買い物が目的なら「目的別ローン」

自動車やバイクの購入、運転免許の取得費用など、使い道が明確に決まっている場合は、銀行などが提供する「目的別ローン(マイカーローンなど)」の利用も検討しましょう。

目的別ローンは、カードローンよりも金利が低く設定されている(年4.0%前後など)ため、総返済額を抑えることができます。ただし、審査はカードローンより厳しく、学生が単独で契約するのは難しい場合もあります。

カードローンや学生ローンは、これらの制度ではカバーできない生活費、交際費、趣味の費用など、自由な目的で少額を借りたい場合に最適な選択肢と言えます。

【バイク ローン 学生 おすすめ】趣味の資金調達にも使える?

「憧れのバイクを手に入れたい!」と考える学生にとって、ローンは心強い味方です。学生がバイク購入のためにローンを組む場合、いくつかの選択肢があります。

まず、バイク販売店が提携している信販会社のローンです。これは審査が比較的通りやすく、手続きも販売店で完結するため手軽ですが、金利は年8.0%~10.0%前後と高めになる傾向があります。

次に、銀行のマイカーローンです。前述の通り、金利は年4.0%前後と低いですが、学生がアルバイト収入のみで審査に通るのはハードルが高いのが実情です。

そこで選択肢となるのが、学生ローンや大手消費者金融のカードローンです。これらのローンは使い道が自由なため、もちろんバイクの購入資金にも充てられます。利用限度額の範囲内であれば、バイク本体だけでなく、ヘルメットやウェアなどの関連費用も含めて借りられるのが大きなメリットです。

カードローンでバイク資金を調達するメリット・デメリット

- メリット:

審査がスピーディー。アルバイト収入でも申し込める。関連費用もまとめて借りられる。 - デメリット:

金利が他のローンに比べて高め。利用限度額が低く、高価なバイクには足りない場合がある。

例えば50万円以内の比較的手頃な中古バイクを購入する場合など、借入額がそれほど大きくないのであれば、審査がスピーディーなカードローンを利用するのは非常におすすめな方法と言えるでしょう。

学生ローンの審査は甘い?審査基準と通過するための3つのポイント

- 審査で重要視されるのは「安定したアルバイト収入」

- 他社での借入やスマホ料金の延滞は審査に影響する?

- 「審査 甘い」という言葉に注意!通過率を上げるための準備

- 【学生ローン 何円まで借りれる?】年収の3分の1までという総量規制の壁

- 【お金 借りる 即日 審査なし 学生】は絶対にNG!違法業者の危険性

- 【審査が甘い教育ローンはありますか?】学生ローンとの審査基準の違い

審査で重要視されるのは「安定したアルバイト収入」

学生ローンの審査において、最も重要なポイントは「継続して安定した収入があるか」という点です。これは、貸したお金を毎月きちんと返済してもらえる能力(返済能力)があるかを確認するためです。

学生の場合、その収入源は主にアルバイトになります。ここで言う「安定した収入」とは、収入額の多さよりも「毎月コンスタントに収入を得ていること」を指します。

- 評価が高い例:飲食店で毎月5万円の給料を1年以上継続して得ている。

- 評価が低い例:短期・単発のアルバイトを転々としており、収入がない月もある。

勤続期間が長いほど「安定している」と判断されやすいため、少なくとも3ヶ月以上、できれば半年以上同じアルバイト先で勤務していることが望ましいです。

申し込み時には、年収を自己申告しますが、これは正直に記入しましょう。虚偽の申告は審査落ちの直接的な原因となります。

他社での借入やスマホ料金の延滞は審査に影響する?

はい、大いに影響します。

カードローンや学生ローンの審査では、「信用情報機関」に登録されている個人の金融取引履歴が必ず照会されます。

信用情報機関とは?

信用情報機関とは、個人のローンやクレジットカードの申込・契約・支払状況といった情報(信用情報)を収集・管理している第三者機関です。

日本には主にCIC、JICC、KSCの3つがあり、金融機関は審査の際にこれらの機関に照会をかけ、申込者の信用度をチェックします。

この信用情報には、以下のような情報が記録されています。

- 他のカードローンや学生ローンからの借入状況(件数、金額)

- クレジットカードの支払状況

- スマートフォンの本体代金を分割払いにしている場合の支払状況

特に注意が必要なのが、スマートフォンの分割払いの延滞です。これは「ローンを滞納した」のと同じ扱いになり、信用情報に記録が残ってしまいます。

たった一度の延滞でも、審査担当者に「お金にルーズな人」という印象を与え、審査に不利に働く可能性があります。

すでに他社から借入がある場合は、件数や金額が多すぎると審査通過は難しくなります。まずは現在の借入をきちんと返済することが先決です。

「審査 甘い」という言葉に注意!通過率を上げるための準備

インターネットで検索すると「学生ローン 審査 甘い」といった言葉が見つかりますが、これを鵜呑みにしてはいけません。審査が全くない、あるいは極端に甘い正規の金融機関は存在しません。

貸金業法では、金融業者が融資を行う際に申込者の返済能力を調査することが義務付けられています。したがって、必ず所定の審査が行われます。

ただし、審査に通りやすくするための準備は可能です。以下のポイントを押さえて申し込みに臨みましょう。

審査通過率を上げるための3つの準備

- 申込情報は正確に入力する

氏名、住所、連絡先、勤務先情報などに誤りがあると、確認に時間がかかったり、最悪の場合虚偽申告とみなされたりします。送信前に必ず見直しましょう。 - 希望限度額は必要最低限にする

いきなり高い金額を希望すると「返済能力を超えているのでは?」と警戒されます。最初は10万円以下の少額で申し込むのが無難です。 - 複数の業者に同時に申し込まない

短期間に複数のローンに申し込むと「申し込みブラック」という状態になり、お金に相当困っていると判断されて審査に通りにくくなります。申し込むのは1社に絞りましょう。

【学生ローン 何円まで借りれる?】年収の3分の1までという総量規制の壁

学生ローンや消費者金融カードローンで借りられる金額には、法律による上限が定められています。

それが「総量規制(そうりょうきせい)」です。

総量規制とは?

貸金業者(消費者金融やクレジットカード会社など)からの借入を、原則として年収の3分の1までに制限する法律上のルールです。

これは、個人の過剰な借入を防ぎ、多重債務問題から消費者を守るために設けられています。銀行からの借入は対象外ですが、銀行も自主的に同様の規制を設けています。

このルールにより、学生が借りられる上限額は自身のアルバイト年収によって決まります。

- 例1:月5万円のアルバイト収入(年収60万円)の場合

→ 借りられる上限は、60万円 × 1/3 = 20万円 まで - 例2:月8万円のアルバイト収入(年収96万円)の場合

→ 借りられる上限は、96万円 × 1/3 = 32万円 まで

これは、すべての貸金業者からの借入合計額に対して適用されます。

例えば、年収60万円の人が既にA社から15万円を借りている場合、B社から新たに借りられるのは最大で5万円までとなります。

また、これはあくまで法律上の上限であり、実際の借入可能額は審査によって個別に決定されるため、必ずしも年収の3分の1まで借りられるとは限りません。

【お金 借りる 即日 審査なし 学生】は絶対にNG!違法業者の危険性

「審査なしで即日融資」「ブラックでもOK」「学生歓迎」 このような甘い言葉で融資を誘う広告を、SNSやインターネット掲示板で見かけることがあります。しかし、これらは100%違法な「闇金(ヤミキン)」業者です。

前述の通り、正規の貸金業者は法律で審査を義務付けられています。審査をしないということは、その業者が法律を守っていないことの証明に他なりません。

闇金を利用する絶対的な危険性

- 法外な高金利

年利数百%~数千%といった、法律で定められた上限をはるかに超える利息を請求されます。 - 悪質な取り立て

自宅やアルバイト先、さらには実家の親にまで、昼夜を問わず脅迫的な電話がかかってくることがあります。 - 個人情報の悪用

申し込み時に提供した個人情報(学生証、免許証など)が、他の犯罪に悪用される危険性があります。 - 完済させてもらえない

完済しようとすると、様々な理由をつけて追加の支払いを要求され、関係を断ち切ることができなくなります。

どんなにお金に困っていても、審査なしを謳う業者には絶対に手を出してはいけません。お金を借りる際は、金融庁の「登録貸金業者情報検索サービス」で正規の業者かを確認するなど、必ず安全性を確かめるようにしましょう。

【審査が甘い教育ローンはありますか?】学生ローンとの審査基準の違い

「審査が甘い教育ローンはありますか?」という質問をよく耳にしますが、結論から言うと、学生ローンと教育ローンでは審査の対象や基準が全く異なります。

まず、最も大きな違いは契約者(お金を借りる人)が誰かという点です。

- 学生ローン:契約者は学生本人。審査の対象は学生本人のアルバイト収入や信用情報。

- 教育ローン:契約者は親などの保護者。審査の対象は保護者の年収や勤務状況、信用情報。

教育ローンは、保護者の安定した収入と信用を基に、数百万円単位の大きなお金を低金利で貸し付ける商品です。そのため、審査は学生ローンよりも慎重かつ厳格に行われます。保護者の年収が一定基準に満たない、勤続年数が短い、過去に金融事故があるなどの場合は、審査に通らない可能性があります。

つまり、「審査が甘い教育ローン」というものは存在せず、むしろ学生ローンの方が「学生本人の返済能力」という点に絞って審査されるため、学生にとっては借りやすい側面があると言えます。

学費の捻出に困っている場合は、まず保護者に相談し、国の教育ローン(日本政策金融公庫)や銀行の教育ローンを検討するのが正しい順序です。

親バレ・バイト先バレは避けたい!アイフルやアコムの在籍確認と郵送物を解説

- バレる主な原因は「電話連絡」と「自宅への郵送物」

- 【アイフル 学生】の申込は原則在籍確認の電話なしで進められる?

- 【アコム 学生】も電話連絡なし?プライバシーへの配慮を解説

- WEB完結申込が親バレ防止の鍵!カードレス取引のメリット

- 契約書類や利用明細が郵送されないための設定方法

- 万が一延滞した場合のバレるリスクとは

バレる主な原因は「電話連絡」と「自宅への郵送物」

学生がカードローンを利用する際、最も気になるのが「親やアルバイト先にバレないか」という点でしょう。借入が周囲に知られてしまう主な原因は、以下の2つです。

- 在籍確認のための電話連絡

申込者が申告したアルバイト先で本当に働いているかを確認するために、ローン会社が電話をかける手続きです。 - 自宅への郵送物

契約書類やローンカード、利用明細書などが自宅に郵送されることで、家族の目に触れてしまうケースです。

しかし、近年の大手消費者金融ではプライバシーへの配慮が進んでおり、これらのバレる原因を回避する方法が用意されています。これから解説するポイントを押さえれば、周囲に知られるリスクを大幅に減らすことが可能です。

【アイフル 学生】の申込は原則在籍確認の電話なしで進められる?

はい、その通りです。

アイフルでは、公式サイトで「原則、電話による在籍確認はおこないません」と明記しています。

これは、申込者のプライバシーを最大限に尊重するアイフルの方針の表れです。電話の代わりに、提出された書類(給与明細書など)の内容で在籍の確認が行われます。

そのため、学生が申し込んだ際に、いきなりアルバイト先に電話がかかってきて店長や同僚に怪しまれる、といった心配はほとんどありません。

審査状況によっては電話が必要な場合も

「原則なし」とされている通り、審査の状況によっては電話での確認が必要だと判断されるケースもゼロではありません。

しかし、その場合でも申込者本人の同意なく勝手に電話をかけることはありません。担当者から事前に連絡があり、電話の時間帯を指定できるなど、柔軟に対応してもらえます。

アルバイト先への連絡を最も避けたいと考えている学生にとって、アイフルのこの方針は大きな安心材料となるでしょう。

【アコム 学生】も電話連絡なし?プライバシーへの配慮を解説

業界最大手のアコムも、アイフルと同様に在籍確認の電話連絡についてプライバシーを重視した運用を行っています。アコムも公式サイトで「原則、在籍確認なし」と公表しており、申込者の同意なしに勤務先へ連絡することはありません。

アコムの担当者が電話をかける際も、会社名(アコム)ではなく個人名でかけてくるため、電話を受けた人がカードローンの件だと気づく可能性は低いです。

しかし、学生のアルバイト先に個人名で電話がかかってくること自体が不自然に感じられる場合もあるため、やはり電話連絡はないに越したことはありません。

アイフル同様、書類審査を基本とし、電話連絡はあくまで最終手段と考えているため、正直に申込情報を入力し、必要書類をきちんと提出すれば、電話なしで審査が完了する可能性は非常に高いです。

大手ならではの徹底したプライバシー管理を求めるなら、アコムも安心して申し込める選択肢の一つです。

WEB完結申込が親バレ防止の鍵!カードレス取引のメリット

親バレを防ぐ上で、在籍確認の電話と並んで重要なのが「郵送物」をどうするかです。ここで大きな役割を果たすのが「WEB完結申込」と「カードレス取引」です。

WEB完結申込とは、申し込みから契約までの全ての手続きをインターネット上で行う方法です。これにより、自宅に契約書類が郵送されるのを防ぐことができます。

さらに、契約後に「カードレス」を選択すれば、プラスチック製のローンカードが発行されません。カードが自宅に郵送されることがなくなり、財布の中を親に見られてバレるというリスクもなくなります。

カードレス取引の仕組みとメリット

カードレス取引では、ローンカードの代わりにスマートフォンアプリを使ってATMから借入・返済を行います。

セブン銀行ATMやローソン銀行ATMなどで、アプリに表示されるQRコードを読み取らせることで、現金を引き出したり入金したりできます。物理的なカードがないため、紛失や盗難のリスクも低減できます。

プロミス、アイフル、アコム、SMBCモビット、レイクといった主要な大手消費者金融は、すべてこのWEB完結申込とカードレス取引に対応しています。

親バレのリスクを最小限にしたいなら、これらのサービスを積極的に活用しましょう。

契約書類や利用明細が郵送されないための設定方法

WEB完結申込とカードレス契約を行った後も、まだ油断はできません。毎月の利用状況を知らせる「利用明細書」が郵送されてしまう可能性があるからです。

これを防ぐためには、会員ページやアプリから「Web明細(電磁的交付)」に登録・設定変更する必要があります。

この設定を行うことで、利用明細書は郵送されなくなり、代わりにWeb上の会員ページで確認する形になります。

ほとんどの大手消費者金融では、新規申込時にこの設定を推奨しており、プロミスのようにWeb明細の登録が無利息サービスの適用条件になっている場合もあります。

申し込みの際に、書類の受け取り方法に関する項目があれば、必ず「Webで確認」や「ダウンロード」といった郵送不要の選択肢を選ぶように心がけましょう。

もし設定方法が分からなければ、契約後にすぐにコールセンターに問い合わせて郵送物を停止してもらうよう依頼することも可能です。

万が一延滞した場合のバレるリスクとは

これまで解説してきた対策を講じれば、計画的に利用している限り、周囲にバレる可能性は非常に低いです。しかし、たった一つ、その状況を覆してしまう行為があります。

それが「返済の延滞」です。

決められた返済日に入金が確認できない場合、ローン会社はまず本人確認のために携帯電話へ連絡をしてきます。

この電話に出ないと、次に自宅の固定電話や、最終的には自宅住所宛に督促状(支払いをお願いするハガキや封筒)が郵送されてきます。

督促状でバレる!

督促状は、一見してローン会社からだと分からないように社名を伏せて送られてくることもありますが、親が不審に思って開封してしまえば、借入の事実が発覚してしまいます。

延滞は、これまで築いてきたプライバシー対策をすべて無に帰す最も危険な行為です。

返済が遅れそうだと分かった時点で、自分からローン会社に連絡し、返済日を相談することが非常に重要です。正直に事情を話せば、多くの場合は相談に乗ってくれます。

放置することだけは絶対にやめましょう。

【学生ローン おすすめ】専門業者カレッヂ・マルイ・イーローンの特徴を比較

- 【カレッヂ】は「やばい」って本当?老舗学生ローンの実態と特徴

- 【マルイ】は18歳から申込可能!35万円以上の借入で金利引き下げも

- 【イー・キャンパス(イー ローン)】学費目的なら金利が優遇される?

- その他の学生ローン専門業者の金利・限度額・サポート体制を比較

- 大手消費者金融と学生ローン専門業者、結局どっちを選ぶべき?

【カレッヂ】は「やばい」って本当?老舗学生ローンの実態と特徴

インターネットで学生ローンを検索すると、「カレッヂ やばい」といった関連キーワードが表示されることがあり、不安に思う方もいるかもしれません。しかし、これは全くの誤解です。

カレッヂは、東京の高田馬場で40年以上にわたり営業を続けている、信頼と実績のある正規の学生ローン専門業者です。違法な業者では決してありません。

「やばい」というキーワードは、おそらく「審査が甘すぎてやばい」「簡単に借りられてやばい」といったポジティブな意味や、単に借金自体への漠然とした不安から検索されているものと推測されます。

カレッヂの大きな特徴は、学生のプライバシーへの徹底した配慮です。公式サイトでは「ご実家・バイト先などに連絡は致しておりません」と明言しており、在籍確認の電話連絡なしで申し込めるため、周囲にバレる心配がありません。

また、学生ローンでは珍しくローンカードの発行にも対応しており、セブン銀行ATMで手軽に借入・返済ができる点も魅力です。18歳から申込可能で、即日融資にも対応しているため、多くの学生にとって頼れる存在と言えるでしょう。

カレッヂの基本情報

- 金利:年17.0%

- 利用限度額:最大50万円(18歳・19歳は10万円まで)

- 対象年齢:18歳以上

- 在籍確認:原則なし

【マルイ】は18歳から申込可能!35万円以上の借入で金利引き下げも

マルイもまた、高田馬場を拠点とする老舗の学生ローン専門業者です。18歳から申込可能で、高校生でも条件によっては相談可能としており、幅広い学生を対象としています。

マルイのユニークな点は、借入額に応じた金利引き下げキャンペーンを実施していることです。初めての利用で35万円以上を借り入れる場合、上限金利が年15.9%に引き下げられます。これは、学費の補填など、ある程度まとまった資金が必要な学生にとっては大きなメリットです。

ただし、35万円以上を借りるためには、貸金業法の総量規制により、少なくとも年収105万円以上(月収で約8.8万円)が必要になる点は注意が必要です。

審査時間は最短30分とスピーディーで、平日の16時30分までに契約できれば即日振込も可能です。在籍確認も原則として行わない方針のため、プライバシー面でも安心して利用できます。

【イー・キャンパス(イー ローン)】学費目的なら金利が優遇される?

「イー・キャンパス」、通称「イー ローン」は、金利面で非常に特徴のある学生ローンです。通常の上限金利が年16.5%と、他の学生ローンと比較しても低めに設定されていますが、さらに特定の目的で利用する場合には金利が優遇されます。

具体的には、海外渡航費用や学費目的で借り入れる場合、適用金利が年15.5%まで引き下げられます。さらに、同じ目的で繰り返し利用すると、2回目は年15.0%、3回目は年14.5%と、利用実績に応じて金利が下がっていく仕組みになっています。

また、学生ローンでは珍しく、初めての利用者を対象に30日間の無利息期間を設けている点も大きな魅力です。大手消費者金融と同様のサービスを、学生ローン専門業者で受けられるのは非常に貴重です。

午前中に申し込めば即日融資にも対応可能で、全国どこからでもインターネットで申し込めるため、利便性も高い業者と言えるでしょう。

その他の学生ローン専門業者の金利・限度額・サポート体制を比較

カレッヂ、マルイ、イー・キャンパス以外にも、信頼できる学生ローン専門業者は存在します。それぞれに特徴があるため、自分に合った業者を見つけるために比較検討してみましょう。

| 業者名 | 金利(年率) | 限度額 | 対象年齢 | 特徴 |

|---|---|---|---|---|

| フレンド田(DEN) | 12.0~17.0% | 最大50万円 | 18歳以上 | 1976年創業の老舗。キャンペーンを頻繁に実施。 |

| 学協 | 16.4%(固定) | 最大40万円 | 18歳以上 | 金利が固定で分かりやすい。返済方法が選べる。 |

| アミーゴ | 14.4~16.8% | 最大50万円 | 20歳~29歳 | 学費目的で金利引き下げあり。 |

| 友林堂 | 12.0~16.8% | 最大30万円 | 20歳~29歳 | プライバシー配慮に定評。友人紹介特典あり。 |

このように、業者によって対象年齢や金利、サービス内容が異なります。特にアミーゴや友林堂は20歳以上が対象となるため、18歳・19歳の学生は注意が必要です。

各社の公式サイトを確認し、自分の条件に最も合う業者を選びましょう。

大手消費者金融と学生ローン専門業者、結局どっちを選ぶべき?

ここまで両者の特徴を見てきましたが、どちらを選ぶべきか迷う方も多いでしょう。結論として、以下のように自分の優先順位に合わせて選ぶのがおすすめです。

こんな人には大手消費者金融がおすすめ!

- スピード重視:とにかく今日中に、1時間でも早く借りたい。

- 利便性重視:スマホアプリで完結させたい。コンビニATMで手軽に借りたい。

- 土日祝日に借りたい:平日は忙しくて時間が取れない。

- 無利息期間を活用したい:短期間で返済して利息を払いたくない。

こんな人には学生ローン専門業者がおすすめ!

- 学生ならではの相談をしたい:初めての借入で不安なので、学生に詳しい担当者と話したい。

- わずかでも低金利にこだわりたい:無利息期間は不要で、長期的に借りる可能性がある。

- 18歳・19歳でプロミス以外の選択肢を探している:他の条件も比較して決めたい。

総合的に見ると、サービスの質、スピード、利便性の面で大手消費者金融の方が優れている部分が多いため、特にこだわりがなければまずは大手消費者金融(プロミス、アイフルなど)を検討するのが最も合理的と言えるでしょう。

「学生ローンはやめたほうがいい」と言われる理由は?借金のリスクと注意点

- 【借金 学生】が陥りがちな返済トラブルと金利の仕組み

- 返済の長期延滞が信用情報に与える影響とは?

- 安易な借入は危険!SNSでの儲け話やマルチ商法の勧誘に注意

- 返済が苦しくなったら?放置せずに相談することが重要

- 【学資ローンのおすすめは?】学費目的なら低金利な国の教育ローンや奨学金を検討

- お金を借りる前に!本当に今すぐ必要な出費か見直そう

【借金 学生】が陥りがちな返済トラブルと金利の仕組み

「学生ローンはやめたほうがいい」と言われる最大の理由は、安易な借入が返済トラブルに繋がりやすいからです。特に社会経験の少ない学生は、金利の仕組みを正しく理解しないまま借りてしまいがちです。

カードローンの金利は「実質年率」で表示されます。例えば、金利年18.0%で10万円を借りた場合、1年間借り続けると利息だけで18,000円かかる計算です。実際の利息は日割りで計算されます。

利息の計算式: 借入残高 × 金利(年率) ÷ 365日 × 借入日数

学生が陥りやすいのが、「限度額の範囲内ならいつでも借りられる」という手軽さから、自分の銀行口座の延長のような感覚で利用してしまうことです。

少額の借入と返済を繰り返しているうちに、元金がなかなか減らず、返済が長期化。結果として、支払う利息の総額が膨れ上がってしまうのです。

リボ払いの罠

カードローンの返済方式は、毎月一定額を返済する「リボルビング払い(リボ払い)」が一般的です。毎月の返済負担は軽いですが、その分返済期間が長引き、利息負担が大きくなる傾向があります。

余裕がある月には、決められた返済額に上乗せして返済する「繰り上げ返済」を積極的に行い、元金を早く減らすことが重要です。

返済の長期延滞が信用情報に与える影響とは?

もし返済日に遅れてしまい、それを2~3ヶ月以上放置してしまうと、「長期延滞」としてあなたの信用情報に事故情報(いわゆるブラックリスト)が登録されます。

信用情報に傷がついてしまうと、その後の人生に深刻な影響を及ぼす可能性があります。

- 新たなローンが組めなくなる

社会人になってから自動車ローンや住宅ローンを組もうとしても、審査に通りません。 - クレジットカードが作れない・更新できない

新規のクレジットカード作成はほぼ不可能になり、現在持っているカードも更新時に利用停止となる可能性があります。 - スマートフォンの分割購入ができなくなる

高価な最新機種を分割払いで購入することも難しくなります。 - 保証人になれなくなる

家族や友人がローンを組む際に、保証人になることができません。

この事故情報は、延滞を解消してから約5年間は消えません。学生時代のほんの数万円の延滞が、社会人になってからの大きなライフイベントの足かせになってしまうのです。「少額だから」「学生だから」という甘い考えは絶対に通用しないことを肝に銘じておきましょう。

安易な借入は危険!SNSでの儲け話やマルチ商法の勧誘に注意

学生を狙った悪質な勧誘にも注意が必要です。「簡単に儲かる」といったうたい文句で、投資や情報商材、マルチ商法(ネットワークビジネス)への参加を促し、その初期費用や商品購入代金を学生ローンで借りさせようとする手口が後を絶ちません。

「この投資をすれば、ローンの返済額以上に儲かるから大丈夫」

「みんな学生ローンで資金を作って始めているよ」

このような言葉で友人やサークルの先輩から勧誘されても、絶対に応じてはいけません。儲け話のほとんどは嘘であり、手元には多額の借金だけが残ることになります。

他人から勧められてお金を借りることは、非常に危険な行為です。学生ローンは、あくまで自分自身が必要な時に、自分の判断と責任で利用するものであることを忘れないでください。

返済が苦しくなったら?放置せずに相談することが重要

アルバイトのシフトが減ってしまったり、予期せぬ出費が重なったりして、どうしても返済が苦しくなることもあるかもしれません。そんな時、最もやってはいけないのが「放置すること」と「別の業者から借りて返済に充てること」です。

返済が遅れそうだと感じたら、すぐにお金を借りているローン会社の相談窓口に電話しましょう。正直に現在の状況を説明すれば、

- 一時的に利息のみの支払いにしてもらう

- 返済日を変更してもらう

など、返済計画の見直しについて相談に乗ってくれます。正規の金融機関は、利用者に自己破産されるよりも、少しずつでも返済してもらうことを望んでいます。そのため、誠実な相談には親身に対応してくれる場合がほとんどです。

一人で抱え込まず、早めに専門機関に相談することも大切です。日本貸金業協会の「貸金業相談・紛争解決センター」や、自治体の消費生活センターなど、無料で相談できる窓口があります。

【学資ローンのおすすめは?】学費目的なら低金利な国の教育ローンや奨学金を検討

この記事では主に生活費や遊興費のためのローンについて解説してきましたが、もしお金を借りる目的が「学費(授業料、入学金、教材費など)」なのであれば、選択肢は全く異なります。

学費の支払いのために、金利が年18.0%にもなるカードローンや学生ローンを利用するのは、最終手段と考えるべきです。まずは、以下の公的な制度を検討してください。

学費のための主な資金調達方法

- 日本学生支援機構(JASSO)の奨学金

最も一般的な方法です。無利子の第一種と、低利子の第二種があります。まずは学校の奨学金窓口で相談しましょう。 - 国の教育ローン(日本政策金融公庫)

保護者が契約者となり、年1%台という非常に低い固定金利で最大350万円まで借りられます。 - 銀行の教育ローン

国のローンよりは金利が高めですが、それでもカードローンに比べればはるかに低金利です。

これらの制度は、審査に時間がかかるため、学費の納付期限が迫っている場合には間に合わない可能性もあります。

しかし、将来の返済負担を考えれば、まずはこちらの利用を検討し、それでも不足する分をカードローンで補う、といった使い方が賢明です。

お金を借りる前に!本当に今すぐ必要な出費か見直そう

学生ローンやカードローンは、正しく使えば非常に便利なサービスです。しかし、それはあくまで「借金」であり、将来の自分からの前借りであるという事実を忘れてはいけません。

お金を借りるという最終手段に踏み切る前に、一度立ち止まって考えてみましょう。

- その出費は、本当に「今」でなければならないものか?

- 少し我慢して、次の給料日まで待つことはできないか?

- 不要なものを売ったり、短期のアルバイトを増やしたりして、自力で工面する方法はないか?

安易に借入を繰り返す癖がついてしまうと、金銭感覚が麻痺し、社会人になってからも借金に依存する生活を送ってしまう危険性があります。学生時代は、お金を「借りる」ことよりも、限られた収入の中でやりくりする「管理能力」を身につけることの方が、将来にとって遥かに重要なスキルです。

それでもなお、どうしてもお金が必要な場合にのみ、この記事で紹介した知識を活用し、計画的に、そして責任を持ってローンを利用するようにしてください。

学生におすすめのカードローンまとめ

- 学生が即日で借りるなら大手消費者金融カードローンがおすすめ

- プロミスなら最短3分融資で18歳から申込が可能となっている

- アイフルやアコムはWEB完結なら原則として電話連絡がない

- 親バレを防ぐにはWEB完結申込でカードレス契約を選択しよう

- 利用明細が郵送されないようWeb明細への登録を忘れないこと

- 18歳・19歳が申し込む際は収入証明書類の提出が必須になる

- 審査が甘い正規のローンはなく必ず返済能力の審査が行われる

- 借りられる上限額は年収の3分の1までと法律で決まっている

- 「審査なし」を謳う業者は違法な闇金なので絶対に利用しない

- 学生ローンのカレッヂは40年以上の実績がある正規の業者である

- 学費が目的なら奨学金や国の教育ローンを最優先に検討する

- 返済を長期延滞すると信用情報に傷がつき将来に影響が出る

- 返済が遅れそうな場合は放置せずすぐにローン会社へ相談する

- 他人から儲け話を理由に借金を勧められても絶対に応じてはいけない

- 借入は計画的に行い余裕がある月は繰り上げ返済を心がけよう